Nic tak nie rozpala emocji jak temat obniżenia dźwigni finansowej. Wynika to stad, że w środowisku inwestorów i spekulantów panuje przeświadczenie o tym że czym większa dźwignia tym lepiej. Czy jednak jest to słuszne przekonanie? Na czym tak naprawdę polega dźwignia finansowa? Otóż jak zajrzymy na rozmaite strony internetowe to zauważymy jakieś niezrozumiałe dla wielu osób przeliczenia matematyczne którymi tylko nieliczni się przejmują. Powoduje to że omijamy pewne zagadnienia i przeskakujemy do tego co chcemy usłyszeć. W efekcie stan naszej wiedzy na temat tzw. lewara posiada bardzo istotne luki. Tak naprawdę kwestia dźwigni nie jest bardzo trudną do zrozumienia sprawą. Problem tylko leży w tym, że jest karkołomnie przedstawiana. Czym zatem jest dźwignia finansowa i jak podejść do nie w sposób racjonalny?

Czym jest dźwignia finasowa?

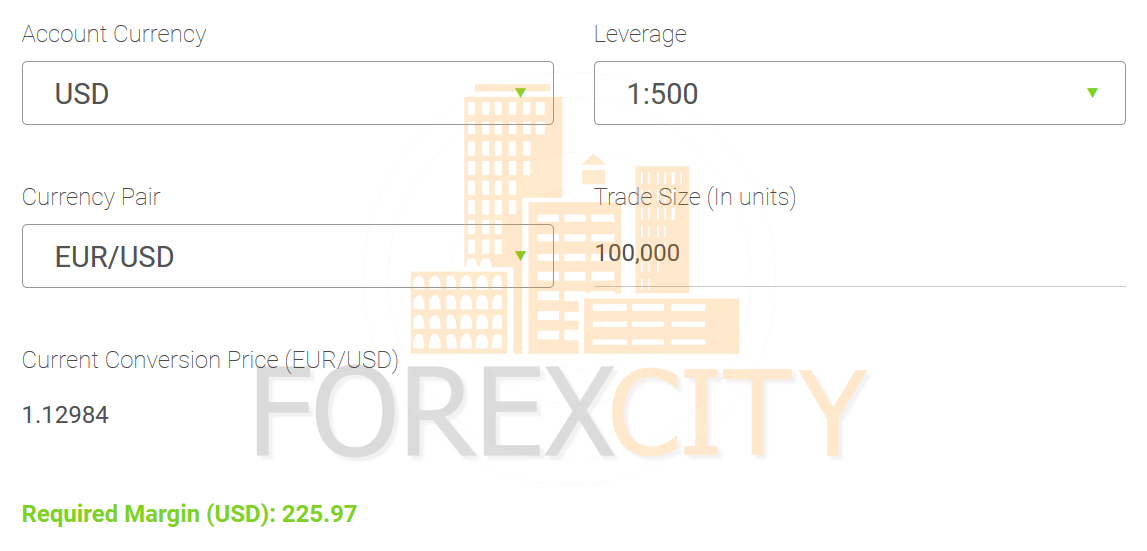

Otóż dźwignia powoduje że za mniejsze pieniądze możemy otwierać większe pozycje. Przykładowo jeśli chcemy otworzyć transakcję na parze walutowej EUR/USD o wolumenie 1 lota, posiadając rachunek z dźwignią finansową na poziomie 1:500 to broker na zabezpieczenie transakcji zablokuje na naszym rachunku kwotę około 226 USD. Blokada ta nazywa się Margin i przypomina blokadę na karcie kredytowej depozytu zabezpieczającego podczas wynajmu samochodu. Po zamknieciu transakcji blokada jest zwolniona i nadal możemy angażować nasze pieniadze w kolejną transakcję. Jeśli byśmy chcieli otworzyć dwie transakcje, z czego każda jest o wolumenie 1 lota to musimy posiadać na naszym rachunku przynajmniej kwote 452 USD. Jesli nasz depozyt wynosi 1000 USD to w ramach posiadanego kapitału jesteśmy wstanie otworzyć 4 takie transakcje.

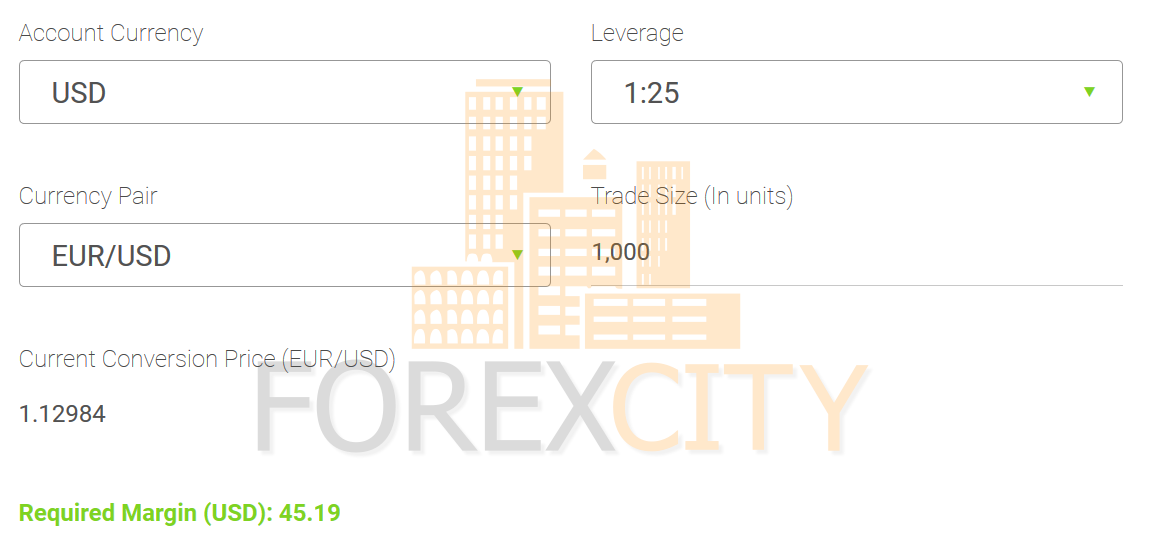

Analogiczne do tego jeśli korzystamy z obniżonego lewara na poziomie np. 1:25 to na zabezpieczenie pozycji o wartości 1 lota broker pobierze z naszego rachunku, bagatela już około 4520 USD. Jest to zatem podstawowa różnica jaka charateryzuje wysoką oraz niską dźwignię finansową. W tym przypadku dysponując depozytem 1000 USD nie mamy nawet szns aby otworzyć transakcję o wolumenie 1 lota. Jesteśmy więc zmuszeni grać mniejszymi transakcjami np. 0.10 lota gdzie zabezpieczenie transakcji jest na poziomie około 452 USD. Dla osób dysponujacych niskim depozytem rzedu 200 USD w grę wchodzą najmniejsze porcje transakcji, czyli mikroloty. W tym przypadku przy dżwigni 1:25 zabezpieczenie transakcji wynosi około 45 USD. Innymi słowy w ramach tak niskiego depozytu możemy otworzyć jedną transakcję 0.04 lub cztery transakcje 0.01 lota. Zastanówmy się więc czy obniżenie dźwigni finansowej ma jakikolwiek racjonalny sens?

Straty także liczone są od wartości lewarowanej

Oczywiście możliwość otwierania dużych transakcji jest fascynująca ponieważ możemy w bardzo szybkim tempie zaksięgować zyski na naszym rachunku. Kolejna sprawa to uświadomienie sobie że podobnie jak nasze zyski również nasze straty są liczone nie od kwoty zabezpieczenia rachunku tylko od wartości zlewarowanej. A zatem czym większy lewar tym wieksze straty. Biorąc więc pod uwagę procedury zarządzania ryzykiem nikt przy zdrowych zmysłach nie będzie otwierał transakcji jednym lotem dysponując depozytem 1000 USD. Co z tego że przy wysokiej dźwigni taka możliwość istnieje skoro pierwsza czarna seria stratnych transakcji spowoduje bankructwo już po kilku chwilach.

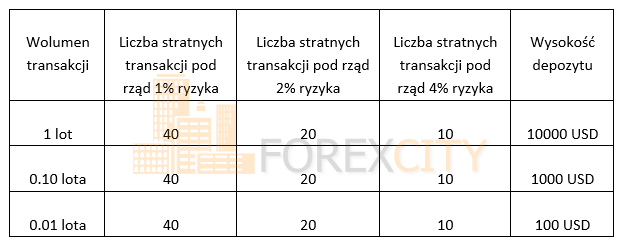

Jeśli chcemy grać wolumenem transakcji na poziomie 1 lota to najmniejszym bezpiecznym depozytem jakim powinniśmy dysponować jest na poziomie 10.000 USD! Dopiero wówczas posiadamy odpowiedni zakres gotówki która pozwala zarządzać kapitałem na normalnymch i zdrowych zasadach, a przy tym ryzykować nie więcej jak 1% kapitału. Na wieksze ryzyko dopiero mogą sobie pozwolić naprawdę doświadczeni i skuteczni traderzy, którzy dysponują silnymi statystykami własnych strategii. I wcale nie chodzi o to że można grać 1 lotem przy mniejszym depozycie, ale o to że dopiero wówczas możemy wytrzymać obsuniecie kapitału na określonym poziomie i nadal pozostać na rynku. Każdy z nas powinien zdać sobie sprawę, że niedostosowany depozyt do ewentualnego ryzyka wynikającego z krytycznej straty spowoduje bankructwo i od tego nie ma odwołania.

Obsunięcie kapitału

Na dobrą sprawę nie ma takiej strategii która nie generuje czarnej serii strat. Brak wiedzy i świadomości faktów w tym zakresie powoduje wśród wielu traderów rozwój skłonności hazardowych. W tym przypadku wysoka dźwignia finansowa jest zachetą do ponoszenia ryzyka nieuwzgledniajacego masy krytycznej straty. Jak to w życiu bywa czasami sie uda i jesli ktoś taki nie wycofa się wporę z dalszego zawierania transakcji to praktycznie zawsze skończy się to ruiną depozytu. Na ponizszym rysunku możemy zobaczyć jak wygladają poprawne relacje czarnej serii strat w stosunku do różnych wartości depozytu oraz wolumenów transakcji.

Drawdown 40%

W zasadzie mniej jak 10 strat pod rząd nie należy brać pod uwagę planując swoją strategię. Tutaj osoby początkujace nie powinny ryzykowac więcej jak 1% całego kapitału. W przypadku wystąpienia obsuniecia na poziomie 40% wynikającego z czarnej serii strat należy bezwzględnie przestać otwierać kolejne transakcje i brnać w dalsze straty. W tym przypadku 40 strat z rzędu powinno być wystarczająca wskazówką że nasza metoda jest nieskuteczna i należy ją zmodyfikować lub porzucić! Przelewarowanie rachunku sprawia że dowiadujemy się o tym zbyt późno, dlatego tak istotne jest zachowanie odpowiednich proporcji ryzyka do wielkosci depozytu.

Wpływ dźwigni finasowej na strategię

Tutaj możemy zadać sobie pytanie. Jaki wpływ ma obniżenie dźwigni finasowej na naszą strategięj? W zasadzie nijaki. Wielkość lewara nie ma na to żadnego istotnego wpływu na system transakcyjny sam w sobie o ile uwzględnimy wielkość depozytu. Innymi słowy obniżenie lewara przez europejski organ nadzoru ESMA spowodował że klienci detaliczni nie mogą grać wysokim lewarem przy niskim depozycie. W ten sposób możliwosć przelewarowania rachunku została zablokowana odgórnie co tylko może skutkować pozytywnymi konsekwencjami dla traderów którzy są skuteczni. Osobom zaś które nie są skuteczne żaden lewar nie pomoże. Tutaj natomiast mamy pewnego rodzaju ochronę przed niekontrolowanymi zachowaniami na tle emocjonalnym, które pchało wiele osób do czynności hazardowych.

Jedynymi osobami poszkodowanymi są ci traderzy którzy świadomie stosowali znacznie większe ryzyko bądź to piramidując, badź lewarując swoje pozycje. W przypadku zastosowania tego rodzaju strategii zmuszeni jesteśmy do zwiekszenia depozytu o taką kwotę która pozwoli nam otwierać więcej transakcji przy atrakcyjnej wartości lota. Rzecz jasna nie każdego na to stać lub ze wzgledu na niskie zaufanie do brokerów, nie każdy jest chętny deponować tak wielkie pieniadze na rachunkach handlowych. Dla tych osób które są na tyle doświadczone że mogą używać większej dźwigni finansowej została przewidziana opcja Pro. W przypadku osób poczatkujących powiedzmy sobie szczerze, tutaj należy sobie na to zarobić i dopiero po zaksięgowaniu zysków podnosić wolumen transakcji co na pewno stanowi walor edukacyjny, który w przyszłosci umożliwia systematyczne zarabianie.

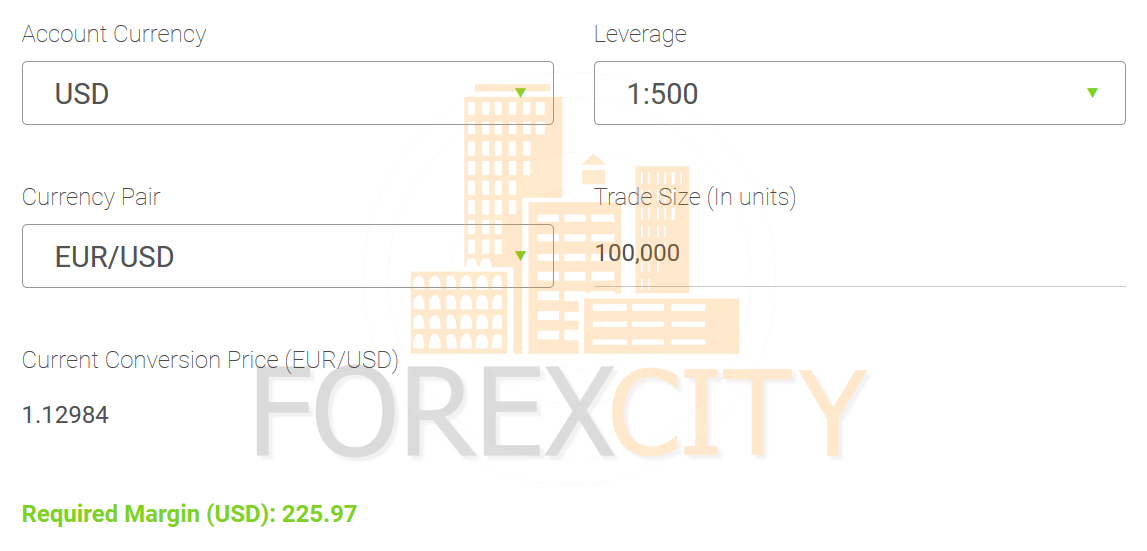

Kalkulator użyty do wyliczenia pozycji opisanych w niniejszym artykule dostępny jest na stronie brokera IC Markets:

Margin calculator >>

Zobacz także: