Uśrednianie ceny na rynku Forex

Co raz częściej w intrenecie możemy spotkać się z negatywną oceną uśredniania, potocznie zwanego gridem. Wydaje się, że opinie te nie wynikają z faktu rozumienia uśredniania ceny, lecz tylko bezsensownego powtarzania haseł, które bezpodstawnie demonizują całą technikę z pominięciem zdrowego rozsądku oraz krytycznego myślenia. Oczywiście, jeśli będzie ona niepoprawnie wykorzystana, to rzecz jasna przyniesie negatywne skutki. Stosowanie tej techniki niezgodnie z jej przeznaczeniem prowadzi zazwyczaj do przelewarowania rachunku i ostatecznie bankructwa.

Przyjrzyjmy się zatem, czym faktycznie jest uśrednianie ceny. Jeśli tylko poznamy cel tej metody oraz jej przeznaczenie, dopiero wtedy będziemy mogli obiektywnie zdecydować co dla nas jest najlepsze. Samo powtarzanie niczym niepotwierdzonych opinii, a także brak należytego zrozumienia problematyki uśredniania jest przyczyną błędnych wniosków. Aby tego uniknąć wniknijmy w zagadnienia uśredniania najprościej jak to tylko możliwe.

1. Podstawy metodologii

I tak w środowisku osób posługujących się tą techniką możemy spotkać się z opinią, że próba postawienia pojedynczego zlecenia w określonym miejscu na wykresie przypomina łapanie muchy chińskimi pałeczkami. Jest to bardzo wymowne zobrazowanie klasycznego tradingu i wcale nie pozbawione podstaw. Przy odrobine szczęścia załapiesz taką muchę, ale najprawdopodobniej Ci się nie uda. Jeśli jesteś wyjątkowo uparty to przeprowadzisz odpowiednią analizę techniczną i w ten sposób wyznaczysz np. kąt łapania.

Trudno tutaj nie przyznać tej opinii racji, ponieważ wszyscy wiemy, że zawieranie transakcji jest niezmiernie trudne. Oczywiście prawdopodobieństwo złapania muchy jest znacznie mniejsze jak prawdopodobieństwo złapania ceny, to i tak relacja ta nie rozwiązuje wszystkich problemów. Jeśli cena cofnie się w przeciwnym niż oczekiwałeś kierunku, to zazwyczaj poniesiesz stratę.

Inaczej jest w sytuacji, kiedy Twoim celem będzie otwarcie transakcji właśnie po jej średniej cenie. W tym przypadku nie ustawiasz pojedynczego zlecenia, jak to ma miejsce zazwyczaj w jednym upatrzonym miejscu na wykresie, ale rozbicie go na siatkę większej ilości zleceń o mniejszych wolumenach transakcji. Zakładając, że gramy z trendem, taką siatkę zleceń można wówczas rozłożyć nawet na długości całego impulsu. W ten sposób nie koncentrujemy naszego ryzyka w jednym pojedynczym miejscu na wykresie, tylko dywersyfikujemy je rozbijając na mniejsze porcje. Tak też właśnie uśredniamy koszty ewentualnej porażki.

Wbrew pozorom nie jest to jednak takie proste, ponieważ najważniejszą rolę w takim uśrednianiu odgrywa lekceważony przez większość traderów money management.

2. Siatka transakcji

Istnieją rozmaite formy zakładania takiej siatki zleceń. Możemy to np. zrobić w większych lub mniejszych odstępach. Możemy ustawić zlecenia gęściej lub rzadziej. W tym celu możemy również wykorzystać wszystkie istotne i nieistotne poziomy Fibonacciego. Często jednak zależy to od wielkości naszego kapitału oraz ryzyka jakie jest kluczowym czynnikiem naszej strategii.

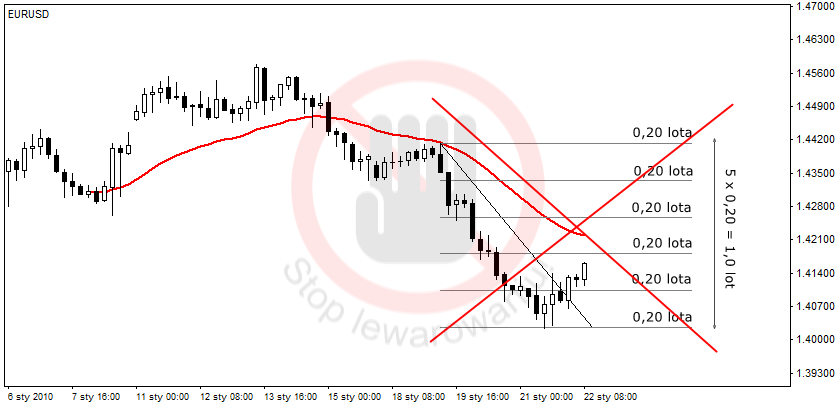

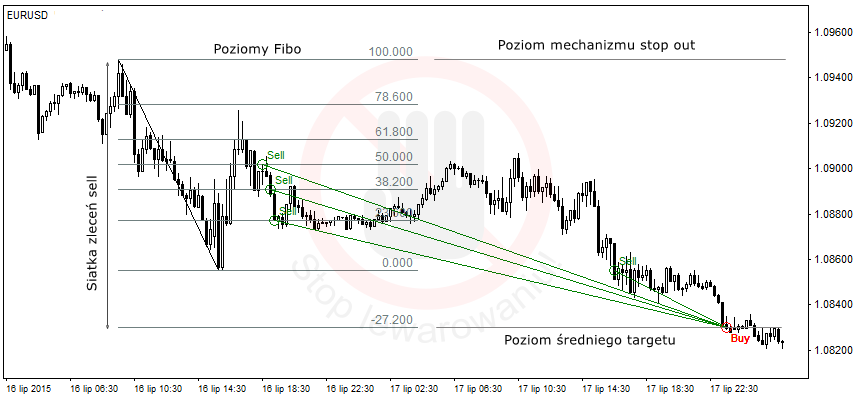

Na powyższym rysunku widzimy przykładowe rozłożenie siatki zleceń w 5 równych odstępach. Jest to uproszczony przykład, który pozwoli nam lepiej zrozumieć istotę tego zagadnienia. A zatem, skoro długość całego impulsu wynosi 385 pipsów, w związku z tym każde zlecenie może zostać złożone co 77 pipsów.

Tak naprawdę, to właśnie tutaj zaczyna się cała magia uśredniania, bowiem o wielkości zleceń decyduje warsztat oraz strategia zarządzana kapitałem jakim posługuje się trader. W najprostszym ujęciu będzie to stała wartość ryzyka transakcji.

W takiej sytuacji wiele osób błędnie zakłada, że skoro może pozwolić sobie na ryzyko wielkości 1.0 lota, to na każdym z tych poziomów należy otworzyć pozycję sell limit o wielkości 0,20 lota. Nic bardziej mylnego! Musimy zdać sobie sprawę z faktu, że prosta kalkulacja 5 x 0,20 w przypadku uśredniania nie wynosi 1.0 lota!

Tego rodzaju logika, aczkolwiek często spotykana jest tutaj nie do przyjęcia!

3. Kalkulacja ryzyka

I tak podczas klasycznego zawierania transakcji sprawa jest bardzo prosta. W sytuacji, kiedy cena cofnie się o 385 pipsów, to możemy uznać, że nasza transakcja zakończyła się niepowodzeniem. Obliczając więc ryzyko dla pojedynczego zlecenia ustalamy wartość pipsa. Jeśli na pipsie leży 1 USD to tracimy 385 USD. Jest to wiec kalkulacja prosta i zrozumiała.Tymczasem w przypadku uśredniania jest nieco inaczej. W tej sytuacji musimy uwzględnić ryzyko dla każdej pozycji z osobna. Innymi słowy do naszej kalkulacji dodaje się liczbę pipsów z każdej transakcji umieszczonej w siatce. W naszym przypadku będzie to wyglądało następująco.

385+308+231+154+77=1155

Jak tylko zsumujemy liczbę pipsów dla każdego ze zleceń, wówczas otrzymamy stratę wynoszącą nie 385 pipsów, lecz 1155 pipsów. Jeśli na każdym poziomie siatki ustawilibyśmy zlecenie sell limit o stałym wolumenie 0,20 lota to w rzeczywistości stracilibyśmy nie 1,0 lota, ale 3 razy tyle! Innymi słowy zwyczajnie byśmy przelewarowali dostarczając kolejnych argumentów przeciwnikom tej techniki. To właśnie brak zrozumienia tego faktu powoduje, że uśrednianie jest wykorzystywane w niepoprawny sposób.

Nic dziwnego, ponieważ brak odpowiedniej wiedzy często powoduje bardzo złe doświadczenia z każda techniką, a nie tylko z uśrednianiem.

4. Piramida zleceń

Aby sobie poradzić z tym problemem, należy składać zlecenia na każdym z tych poziomów, rozbijając je na poszczególne wagi. Tutaj doświadczeni traderzy postępują rozmaicie. Jedni składają zlecenia od największych do najmniejszych, inni od najmniejszych do największych. Zasada obowiązuje taka, aby ewentualna strata ze wszystkich zleceń nie przekroczyła zakładanej kwoty, którą możemy stracić.

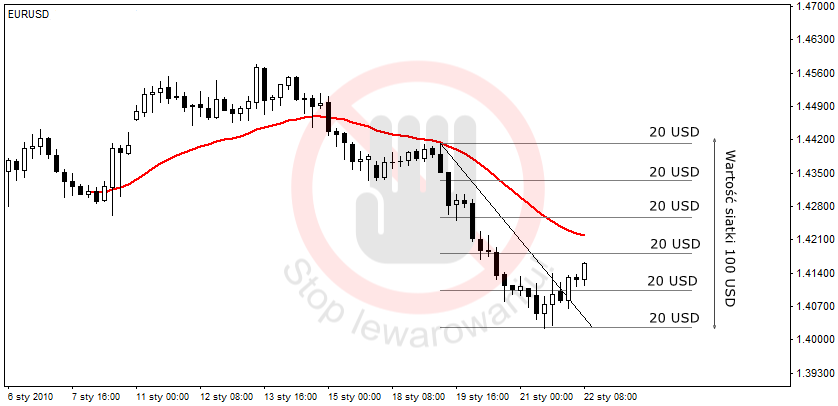

Jeśli naszym akceptowalnym ryzykiem jest np. wartość 100 USD to należy tak rozłożyć wagi wolumenów transakcji, aby ewentualna zmiana kierunku rynku nie przyniosła nam straty większej, niż to co zakładamy w ramach naszej strategii.

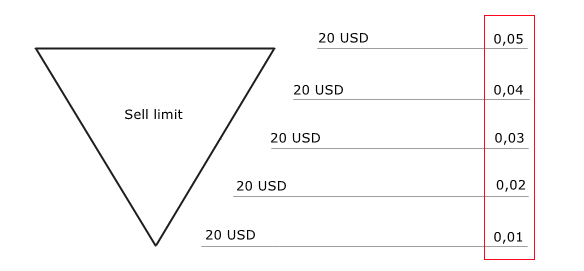

Ponieważ niepoprawne rozłożenie wolumenów transakcji może skończyć się przelewarowaniem, musimy zrobić to procentowo i na każdym poziomie ryzykować 20% wartości całej siatki zleceń. Podchodząc do tego kwotowo, nasze ryzyko nie powinno wynosić więcej jak 20 USD dla każdej pozycji w siatce.

Zwróćmy tutaj baczną uwagę, że pomimo równych porcji ryzyka najmniejszy udział w siatce zleceń będzie miała pierwsza transakcja. W dalszej kolejności zaangażowanie wolumenu zwiększy się geometrycznie. Jednak ryzyko dla pojedynczego zlecenia przez cały przebieg drabinki utrzymane jest na stałym poziomie 20 USD oraz na poziomie 100 USD dla całej siatki. Otrzymujemy w ten sposób coś na kształt odwróconej piramidy.

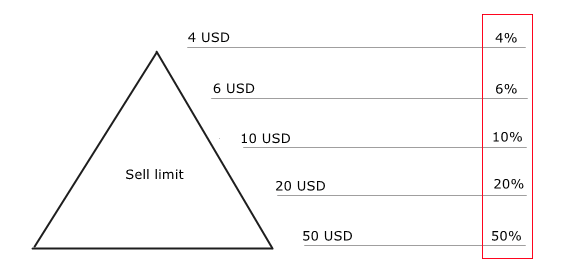

W specyficznych przypadkach możemy taką piramidę odwrócić. Jednak samo proste odwrócenie piramidy nie przyniesie tutaj rezultatów, a wręcz przeciwnie spowoduje przelewarowanie rachunku. Aby do tego nie dopuścić należy całkowicie zmienić procentowy udział wolumenu w transakcjach oraz zróżnicować poszczególne ryzyka.

Uwzględniając proste obliczenia procentowe, odwrócenie piramidy mogłoby wyglądać następująco.

Ponieważ w przypadku niskich depozytów, tego rodzaju piramida może wymagać sporego kapitału, warto zastanowić się nad zasadnością takiego podejścia. Należy także zastanowić się, czy jest ona sensowna z ekonomicznego punktu widzenia. Bez względu na to należy zawsze pamiętać, że proporcje ryzyka powinniśmy rozłożyć w taki sposób, aby w miarę podobnie (+/-) oddziaływały na cały nasz kapitał. Można tutaj więc zmienić zasięg siatki, liczbę poziomów, gęstość rozmieszczenia zleceń lub dostosować poszczególne wagi wolumenów transakcji. Możliwości zatem są rozległe, a stosownych obliczeń należy dokonać za pomocą specjalnych kalkulatorów.

5. Wymierne korzyści uśredniania

Uśredniając nasze wejście na rynek, w pewnym sensie korzystamy z techniki składania zleceń kontrariańskich. Kiedy cena cofa się w stosunku do poprzedzającego impulsu, my zakładamy siatkę zleceń w przeciwnym kierunku, ale zgodnie z główną tendencją. A zatem, jeśli w trendzie spadkowym cena wykonuje korektę w kierunku wzrostowym, my składamy całą serię zleceń sprzedających. Zauważmy tutaj, że nie polega to na dokładaniu do stratnej już transakcji. W ten sposób postępują osoby niedoświadczone.

Powiedzmy sobie szczerze - to nie jest uśrednianie straty! W każdym bądź razie nie o takim uśrednianiu mówimy sobie od początku tego artykułu. To bardziej przypomina działanie w panice bez jakiegokolwiek zrozumienia tego co się dzieje z naszym kapitałem. W przypadku rzeczywistego uśredniania postępujemy wg. z góry zaplanowanej strategii, z obliczonym poziomem zamknięcia siatki zleceń oraz skalkulowanym ryzykiem!

Dzięki takiemu podejściu nie musimy się więc martwić o składanie zabezpieczenia typu stop loss, a następnie przestawianie go z nadzieją na zawrócenie ceny. W przypadku uśredniania wszystkie transakcje zamykane są za pomocą mechanizmu stop out ustawionego na poziomie dopuszczalnego ryzyka. Tak naprawdę w przypadku uśredniania tracimy tylko wtedy, kiedy jest to rzeczywiście uzasadnione.

W przypadku rzeczywistej korekty nie musimy się też martwić, czy cena cofnie się na tyle aby aktywować naszą transakcję. Na podstawie omawianej przez nas gry z trendem nie ma znaczenia czy korekta wyniesie 30%, 50%, 60% czy 70% poprzedzającego impulsu. We wszystkich tych przypadkach wchodzimy na rynek na podstawie siatki zleceń. Z reguły powinna ona obejmować na tyle szeroki obszar abyśmy nie zostali pominięci przez cenę, lecz popłynęli na fali kolejnego impulsu.

Dodatkowo eliminujemy negatywny efekt błądzenia ceny pomiędzy poziomami i klasyczne już wybijanie stop lossów. Ponieważ z góry zakładamy określoną strefę sprzedaży w trendzie spadkowym, bądź strefę kupna w trendzie wzrostowym, możemy być spokojni o wzmożoną zmienność jaka okresowo występuje na rynku.

6. Średni zysk z transakcji

Dotychczas mówiliśmy sobie o sposobie otwierania transakcji. Jednak uśrednianie dotyczy także odbierania profitu, który zazwyczaj ustala się na tym samym poziomie dla wszystkich zleceń. Do postawienia siatki możemy np. wykorzystać narzędzie poziomów Fibonacciego, za pomocą którego jesteśmy wstanie jakoś logicznie rozłożyć ryzyko. Dzięki temu narzędziu otrzymujemy również możliwość prognozowania potencjalnych zasięgów dla ceny.

To właśnie tym sposobem możemy ustalić potencjalny poziom take profit dla wszystkich zleceń siatki. Z tego rodzaju przykładem możemy zapoznać się na ponizszym screenie.

Zauważmy, że nie podejmujemy tutaj zwyczajnej oceny relacji zysku do ryzyka jak to ma miejsce w klasycznym tradingu. Jak sama nazwa mówi, wyciągamy wartości średnie ze wszystkich zleceń położonych na siatce.

Ponieważ podczas mechanizmu stop out mamy do czynienia z góry zaplanowanym ryzykiem, tak podczas odbierania profitu relacja ta uzależniona jest od położenia oraz liczby aktywowanych zleceń. Jednym słowem, czym głębsza korekta tym lepszą relację zysku do ryzyka posiadają transakcje położone głębiej siatki. Jeśli dodamy do siebie wszystkie proporcje RR z poszczególnych transakcji i podzielimy to przez liczbę transakcji biorących udział w proficie, wówczas otrzymamy uśrednioną wartość RR dla tych pozycji.

Bez względu więc, czy uśredniamy kontrariańsko, czy zgodnie z kierunkiem trendu, w każdym z obu przypadków mamy do czynienia z piramidowaniem zleceń wg. określonego klucza, który przyjęliśmy jako element naszej strategii. Kluczem tym jest nic innego jak odpowiednie rozłożenie ryzyka na siatce transakcji.

Jednym słowem uśrednianie to nic innego jak zaawansowany risk management, a przez to dywersyfikacja kapitału i takie jest jego przeznaczenie.

Autor: Dariusz Kaniewski

- Kliknięć: 2074